xStocks 與美股代幣化新浪潮:鏈上證券的崛起、挑戰與前景

深入解析 xStocks 平台及美股代幣化趨勢,從技術架構、合規挑戰到全球市場影響,揭示鏈上證券如何重塑傳統金融投資方式與交易生態。美股代幣化概述與全球現狀

美股代幣化(Tokenization of U.S. Stocks)是指利用區塊鏈技術將傳統美股資產轉換爲數字代幣的過程。此類代幣通常以 1:1 的比例錨定真實股票,並支持在區塊鏈上進行交易和結算。與傳統股票只能在指定交易時段交易不同,美股代幣可以實現 7×24 小時全天候交易,並支持碎片化持有(fractional ownership),大幅降低投資門檻、提升流動性。據波士頓諮詢集團等機構預測,到 2030 年全球現實世界資產(RWA)代幣化規模或將達 2 萬億美元至 30 萬億美元,其中股票與 ETF 佔據主要份額。截至 2025 年,雖然代幣化資產整體規模尚處於數十億美元級別,但美股代幣化作爲核心組成部分,潛力巨大。

美股代幣化的嘗試最早可追溯到 2017 年的證券型代幣發行(STO)浪潮,但早期項目多停留在概念和實驗階段。2020 年左右,FTX、幣安等中心化交易所曾推出過“代幣化股票”服務(實爲內部帳本憑證),並在 TSLA(特斯拉),AAPL(蘋果)等熱股上提供交易,但由於缺乏鏈上透明度和監管壓力,這些服務迅速被終止。DeFi 領域也出現過合成資產方案:如 Terra 生態的 Mirror Protocol 推出了錨定美股價格的合成代幣(mAssets),Synthetix 協議也支持基於 SNX 抵押的合成股票(如 sTSLA、sAAPL)。然而,這些純粹的合成代幣並沒有真實資產支持,Mirror 最終因 UST 崩盤而價值歸零,Synthetix 也因需求不足逐步下架了合成股票產品。因此,直到近期,由歐洲或瑞士合規機構發行、與實物股票 1:1 抵押的鏈上股票代幣(如 Backed Finance 旗下 xStocks、Dinari 的 dShares 等)才開始獲得市場關注和推廣。

xStocks 平台概況

Backed Finance 推出的 xStocks 系列通過以太坊(ERC-20)和 Solana(SPL)鏈發行實物資產抵押的股票代幣,打通了傳統金融與鏈上交易的通道。2025 年 5 月,瑞士合規資產代幣化平台 Backed Finance 首次推出 xStocks 產品線,包括蘋果(AAPL)、特斯拉(TSLA)、英偉達(NVDA)及標普 500 指數 ETF(SPY)等 60 餘種美股和 ETF 的 1:1 錨定代幣。xStocks 底層實物股票由受監管的托管機構(如 InCore Bank、Maerki Baumann 等瑞士銀行)持有,發行方爲持有歐盟監管批準 ISIN 編號的 SPV,從法律層面確保了資產安全與透明。根據合規要求,xStocks 僅面向非美國用戶開放,美國投資者禁止購買或持有該產品。這些代幣支持在 Bybit、Kraken 等全球加密交易所以及 DeFi 協議(如 Solana 上的 Raydium、Jupiter、Kamino 等)進行買賣、借貸和做市,真正實現了跨平台流通和組合式交易。

xStocks 的核心功能包括:

- 全天候交易:用戶可以在中心化或去中心化平台上隨時交易 xStocks,突破傳統股市每日交易時段限制。

- 碎片化持有:代幣化機制降低了高價股的準入門檻(如以 USDC/USDT 購買小額股份),使更多投資者能夠參與。

- 全球覆蓋:用戶可在不同生態間互通代幣流動,借助鏈上流動性和開放式市場,實現全球範圍內的交易。

用戶可以在中心化或去中心化平台上隨時交易 xStocks,突破傳統股市每日交易時段限制。代幣化機制降低了高價股的準入門檻(如以 USDC/USDT 購買小額股份),同時借助鏈上流動性和開放式市場,用戶可在不同生態間互通代幣流動。xStocks 還集成了 Chainlink 預言機和 CCIP 協議,確保鏈上價格數據的準確性和跨鏈互操作性。總體而言,xStocks 平台結合了傳統股票的價值支撐和區塊鏈的高效交易優勢,使全球投資者能夠在安全托管和合規框架下,利用加密錢包和 DeFi 工具參與美股投資。

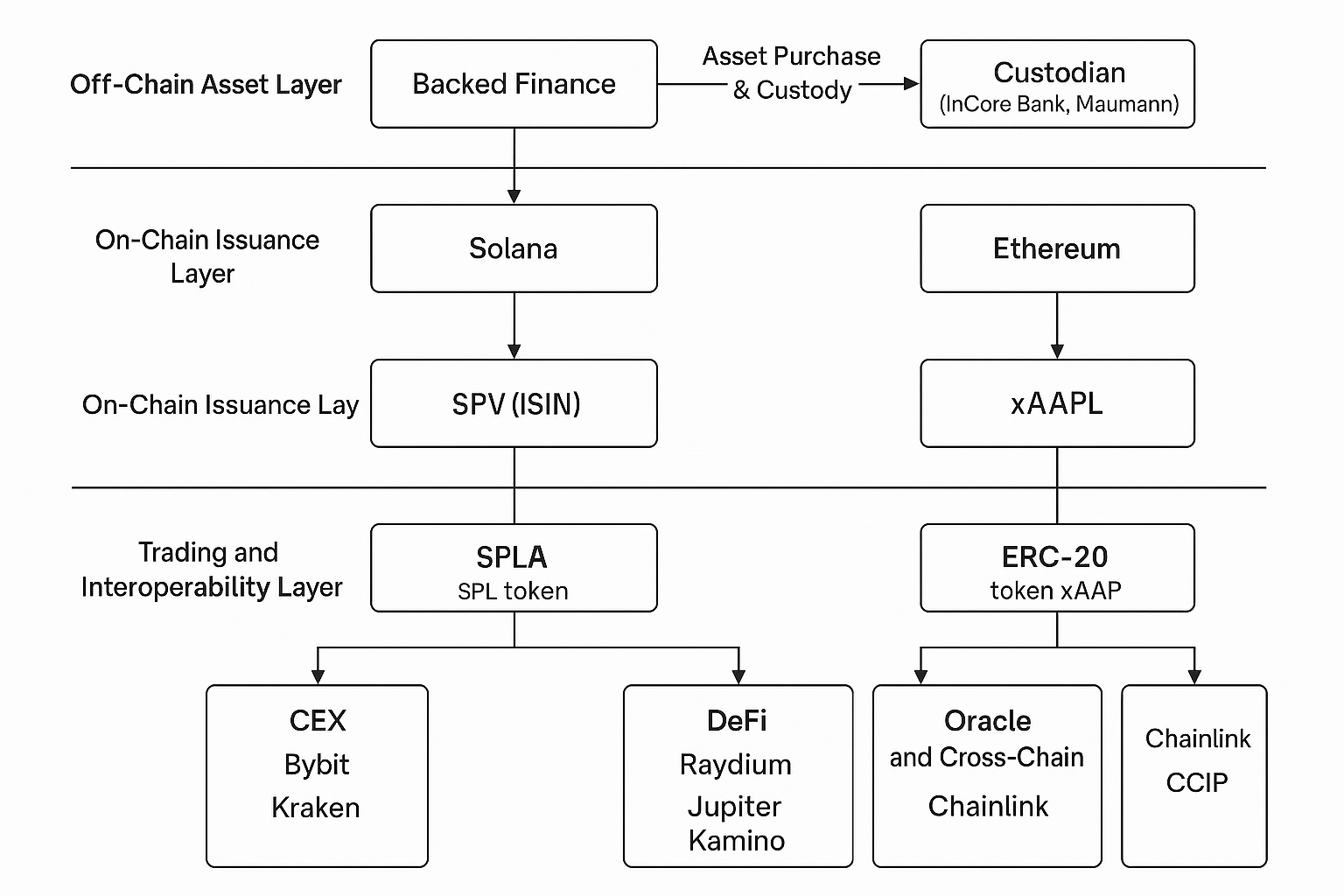

xStocks 的技術架構詳解

xStocks 的技術架構圍繞“鏈下合規 + 鏈上可組合性”兩大核心展開,確保實物資產的合法托管與鏈上代幣的自由流通。整體系統設計可劃分爲三個層次:鏈下資產層、鏈上發行層和交易互操作層,各自協同構建了一個合規、安全、靈活的代幣化股票系統。

xStocks 技術架構圖(來源:Gate Learn 創作者 Max)

1. 鏈下資產層:實物股票托管 + SPV 架構

xStocks 背後的資產由總部位於瑞士的 Backed Finance 負責發行與管理,其操作邏輯如下:

- 資產購買與托管:當用戶通過鏈上協議或平台購買某一支 xStocks 代幣(如 xTSLA),Backed Finance 對應在傳統股市購買同等數量的真實股票,並存放於受監管銀行(如 InCore Bank、Maerki Baumann)名下的信托帳戶中。

- SPV 法律結構:每個代幣發行由一個專門的特殊目的實體(SPV)進行註冊,並申請歐盟 ISIN 識別碼。這一結構確保每一類股票代幣都有唯一合法的發行載體,並與所對應的資產進行 1:1 錨定。

- 鏈下審計與合規信息披露:托管資產的數量、種類及狀態會定期由第三方審計機構披露,確保鏈上代幣始終有足額實物支持。該機制滿足了歐盟 MiFID II 框架下對透明度與投資者保護的要求。

2. 鏈上發行層:SPL/ERC-20 多鏈部署 + 智能合約管理

xStocks 在鏈上主要採用兩類發行標準:

Solana 鏈(SPL):xStocks 率先在 Solana 網路部署其股票代幣(如 xAAPL、xSPY),利用其高吞吐量、低交易成本優勢。SPL 代幣原生支持 Solana 上的 DeFi 應用,如 Jupiter、Kamino、Marinade 等。

以太坊鏈(ERC-20):爲實現跨鏈兼容性和多鏈拓展,Backed 也通過 LayerZero 和 Chainlink CCIP 等跨鏈協議將代幣橋接至以太坊、Polygon、Avalanche 等公鏈,爲 CEX 與更多 DeFi 平台提供支持。

每一種代幣的生命週期(發行、銷毀、轉帳)都由鏈上智能合約控制。這些合約會驗證發行 SPV 的授權狀態、托管資產的等值性,並通過鏈下預言機與鏈上狀態保持同步。

3. 交易與互操作層:CEX、DeFi、預言機接入

xStocks 不僅支持鏈上錢包之間的直接轉帳,還集成到多個交易與金融協議中,具備高度互操作性:

中心化交易所(CEX)接入:xStocks 可通過 Bybit、Kraken 等支持的交易所進行托管交易,爲傳統用戶提供熟悉的使用體驗。

去中心化金融協議(DeFi)集成:代幣持有者可在 Solana 上的 Raydium 提供流動性、在 Kamino 自動做市、在 MarginFi 上用作借貸抵押品,進一步提升資產的鏈上效用。

預言機支持:借助 Chainlink 的預言機系統,xStocks 可實現對價格、淨值、鏈下信息的實時同步。通過 CCIP(跨鏈互操作協議),Backed 可確保代幣狀態在多個鏈之間一致,無套利空間。

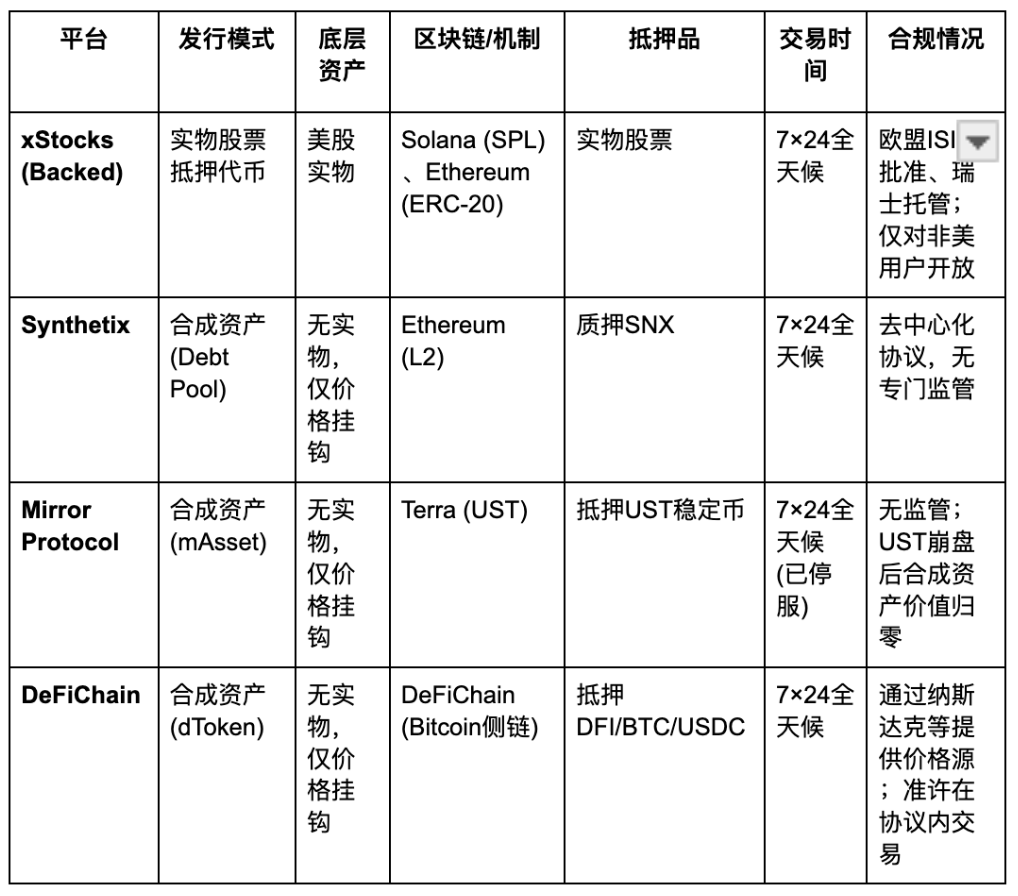

xStocks 與同類平台對比

目前市場上類 xStocks 的股票代幣化方案主要有三類:第三方合規發行(代表如 xStocks、Dinari 等)、券商自營發行(代表如 Robinhood)和合成衍生品模式(代表如 CFD 和現有 DeFi 合成協議)。下表簡要比較了 xStocks 與部分同類項目在發行機制、背書資產、技術架構等方面的差異:

美股代幣化平台對比表(來源:Gate Learn 創作者 Max)

與 Synthetix、Mirror 等去中心化合成資產協議不同,xStocks 採用 1:1 實體資產抵押模式,由受監管的托管機構持有真實股票,實現代幣與股票價值的直接錨定。前者如 mAssets、sTSLA 等僅依賴代幣質押和預言機定價,缺乏真實資產支持,風險更高,已逐步退出主流市場。DeFiChain 的 dToken 亦屬合成資產,通過 DFI 擔保,雖接入納斯達克數據源,仍難消除信任門檻。

相比之下,xStocks 模式具備顯著合規優勢:代幣背後有可審計資產托管,法律關係明確,相當於持有股票的債權權益。此外,xStocks 結合鏈上 DeFi 功能,支持做市與借貸,擴展性強。與 Robinhood 等券商相比,後者雖也在推進鏈上發行,但技術門檻與成本限制明顯。綜上,xStocks 以“合規第三方發行+跨平台接入”模式,在信任與可用性之間取得平衡。

Gate xStock 專區簡介

Gate 的 xStock 專區 是一個面向加密用戶打造的 代幣化股票交易平台,通過區塊鏈技術將知名上市公司的股價映射爲鏈上資產,用戶無需開通傳統證券帳戶,即可使用加密資產(如 USDT)交易蘋果、特斯拉、谷歌、亞馬遜等熱門企業的永續合約產品。xStock 產品支持 多空雙向操作、1-10 倍槓杆,全天候 24 小時開放交易,結合鏈上透明度與合約靈活性,爲加密市場參與者提供參與全球科技資產的全新方式。

圖源:https://www.gate.com/trade/CRCLX_USDT

點選現貨或合約中的 xStock 專區 即可進入。

監管與法律挑戰

美股代幣化項目在全球推廣過程中面臨復雜的監管問題。在美國境內,SEC 尚未就股票代幣化設立明確法規框架,投資者權益(如分紅、投票權)及交易制度(如最佳執行規則)如何保障仍在討論中。美國證券行業協會(SIFMA)近期公開反對 SEC 給予加密平台監管豁免,認爲任何代幣化證券交易均應遵守傳統證券法。同時,SEC 委員 Peirce 曾表示正在研究可能的豁免令,以允許使用分布式帳本技術發行、交易證券。總之,美國監管環境正在逐步趨於開放,但仍強調與現行券商、交易所的平等對待,市場準入需要持牌經紀人或經交易系統完成。Coinbase 等企業也正與 SEC 溝通,爭取在符合法規前提下推出股票代幣服務。

在歐盟和其他成熟市場,代幣化證券同樣受到現有證券法規的規範。歐盟 MiFID II 及即將生效的 MiCA 法規將代幣化股票視作證券,對其發行和交易提出了類似傳統股票的準入與信息披露要求。歐盟還啓動了 DLT 試點監管(DLT Pilot Regime),爲符合條件的證券代幣交易提供沙盒式支持,但全面落地尚需時日。新加坡和香港等亞洲金融中心也在積極制定規範:新加坡 MAS 將代幣化 RWA 納入證券法律管轄範疇,香港 SFC 則通過虛擬資產交易平台牌照和 STO 沙盒制度允許合規發行。新興市場方面,不同國家政策差異較大:部分國家鼓勵金融創新、建立監管沙盒(如阿聯酋 VARA、瑞士 DLT 法案等),而中國等地對加密資產高度限制,代幣化證券業務基本不能在當地開展。在此背景下,多數美股代幣化產品選擇海外發行、限制國籍(禁止美國和中國投資者參與),並依靠第三方合規結構(如托管協議、儲備證明)來增強合規信任。

對傳統金融生態的影響

美股代幣化對傳統券商、交易所和金融中介的潛在影響深遠。一方面,代幣化爲全球投資者打開了更加便捷的美股投資通道,使得中小投資者、發展中國家用戶無需傳統券商帳戶即可參與美股交易。這種去中心化的渠道可能分流部分來自 Robinhood、Schwab 等零售經紀平台的訂單流,迫使傳統券商加速數字化轉型。例如,Robinhood 本人已進軍鏈上股票交易,並計劃推出專用 Layer-2 網路以支持全天候交易。

另一方面,代幣化削減了傳統市場結算所和中介的作用:鏈上原子結算理論上可以取代 T+1、T+2 的延遲,中介機構將面臨重構自身業務模式的壓力。此外,代幣化股票引發新的競爭格局。全球加密交易所(如 Gate 等)因推動鏈上股票而吸引大量原本進入傳統市場的資金。同時,DeFi 協議將股票代幣作爲抵押品,又催生了鏈上借貸、去中心化 ETF 等創新產品,進一步模糊了傳統與加密金融的邊界。

從用戶行爲看,投資者可能更加青睞能夠實現跨市場多樣化配置的產品,比如用穩定幣買美股、質押股票代幣參與 DeFi 收益等。這種互動變革了資本市場的參與方式,出現了交易所兼具券商功能、平台即整合交易結算的市場趨勢。綜合來看,美股代幣化或將重塑券商盈利模式、提高交易效率,但也對監管合規、市場穩定性提出新的挑戰。

發展趨勢展望

展望未來,美股代幣化證券市場的發展將受到宏觀經濟、加密市場週期、機構參與度和技術進步等多重因素的影響。

- 宏觀層面看,若全球經濟或市場波動上升,高流動性和低成本的鏈上投資工具有望吸引避險資金進入,同時監管對穩定幣和數字資產的態度也將間接影響代幣化市場的發展。加密市場本身存在週期性:牛市時機構和散戶更願意嘗試新金融創新,而熊市則可能延緩此類高風險新產品的擴散。

- 機構方面,已有大型資產管理機構開始探索或發行鏈上證券(例如黑石、柏瑞等),未來如果更多傳統券商和基金參與,將顯著推動市場成熟度和規模。

- 技術上,分布式帳本和 DeFi 生態的演進(如 Layer-2 擴容、更高效的鏈上清算系統)將降低代幣化的成本門檻並提升用戶體驗。綜合行業研究和專家觀點,美股代幣化在未來 5~10 年具備成爲主流投資渠道的潛力。

預計市場將向合規化、標準化發展:發行與交易規則更明確,投資者保護機制更健全;同時,產品品類也將更加豐富,不僅限於股票 ETF,還可能涵蓋債券、REITs 等實體資產。基於成熟的鏈上基礎設施,股票代幣或將成爲傳統金融的延伸,使資產配置更加多元化、交易更加高效。然而,規模化普及仍依賴於技術成熟度和監管配套,一旦獲得廣泛認可,則可能在下一個經濟週期引發新的資產管理革新。